Para profissionais de finanças, a gestão de contas a receber é fundamental para garantir a saúde financeira da empresa, uma vez que afeta diretamente o fluxo de caixa da empresa. Por isso, neste artigo vamos apresentar algumas estratégias para otimizar essa gestão e impulsionar os resultados da sua organização. Afinal, mesmo com um bom produto ou serviço, se não houver uma boa gestão de contas a receber, a empresa pode enfrentar problemas financeiros graves. Você está atualizado com tudo o que pode ajudar nesse processo de gestão?

O que é contas a receber?

Contas a Receber são valores que uma empresa aguarda receber de seus clientes. Esse valor pode ser referente a vendas a crédito, faturas em aberto, acordos de pagamento parcelado ou qualquer outra transação em que o pagamento ainda não foi realizado.

Gerenciar as contas a receber é uma parte importante da gestão financeira de qualquer negócio, pois afeta diretamente o fluxo de caixa e a saúde financeira da empresa se ocorrerem problemas frequentes como atrasos nos pagamentos, dificuldade em cobrar dívidas, necessidade de financiamento e perda de vendas.

A equipe de Contas a Receber é de extrema importância para o pleno funcionamento do processo e equilíbrio financeiro da empresa, já que deverá estar atenta aos prazos, pendências e valores. Para evitar problemas como atrasos de recebimentos e erros de digitação, os profissionais devem ser atenciosos e contar com recursos que os ajudem no gerenciamento eficiente do processo.

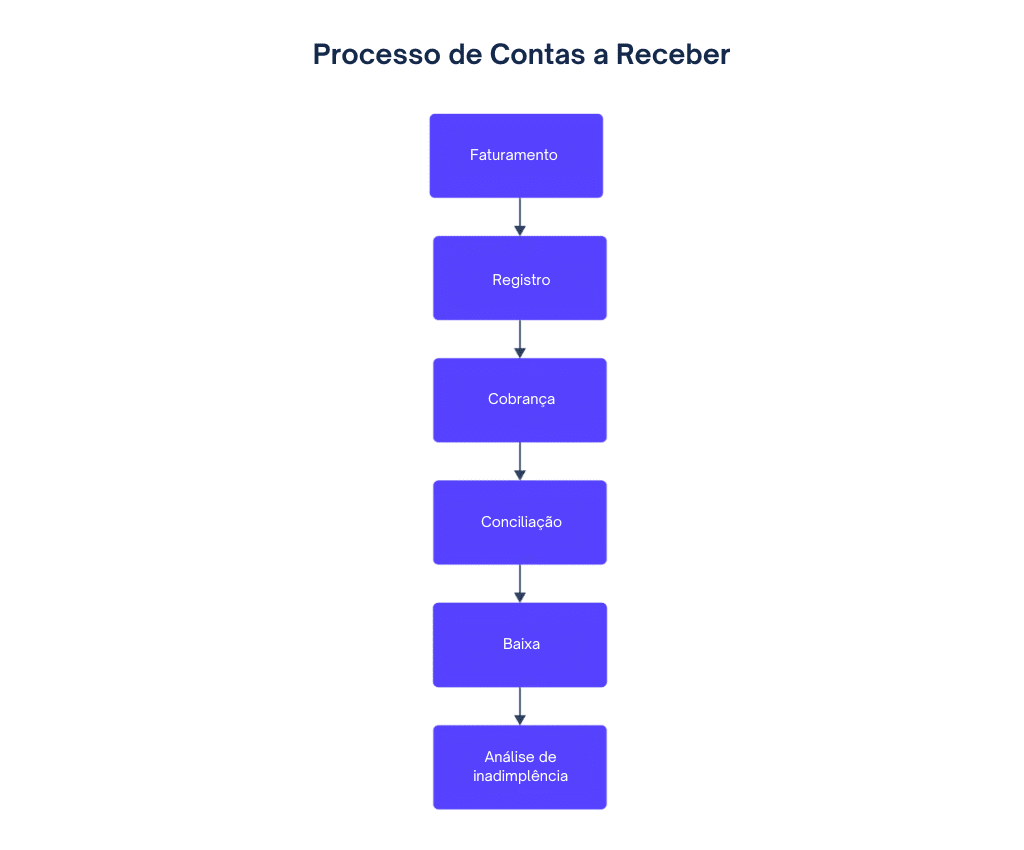

Como funciona o processo de contas a receber?

O processo envolve o registro e o gerenciamento das transações em que a empresa realiza uma venda de seus produtos ou serviços a um cliente, mas ainda não recebeu o pagamento por eles e passa por etapas como faturamento, registro, cobrança, conciliação, baixa e análise de inadimplência:

- Faturamento: Nesta etapa, a empresa emite faturas para seus clientes após a entrega de produtos ou serviços.

- Registro: Depois que as faturas são emitidas, elas precisam ser registradas em um sistema de contabilidade.

- Cobrança: É a etapa em que a empresa cobra os valores devidos dos clientes. Normalmente, as empresas estabelecem prazos para o pagamento das faturas e, caso esses prazos sejam ultrapassados, inicia-se a cobrança.

- Conciliação: A empresa deve manter um registro atualizado das faturas que foram pagas e das que ainda estão pendentes. A conciliação é o processo de reconciliação desses registros.

- Baixa: Quando a fatura é paga pelo cliente, ela é registrada como baixa no sistema de contabilidade da empresa.

- Análise de inadimplência: Caso um cliente deixe de pagar uma fatura, a empresa deve avaliar se irá realizar a cobrança judicial ou negociar diretamente com o cliente.

Leia também:

Os maiores desafios de contas a receber

Se o fluxo de caixa é tão facilmente afetado por problemas que no início podem parecer pequenos dentro de contas a receber, gerenciar esse processo pode ser (e comumente é) bastante complexo, especialmente quando há muitos clientes e transações envolvidas. Os principais desafios incluem:

- Identificar quais clientes estão em atraso e há quanto tempo: essa etapa pode ser um pouco trabalhosa, principalmente para empresas com muitos clientes. É importante ter um sistema de gestão de contas a receber que permita a consulta rápida e fácil do status de cada cliente;

- Identificar os motivos pelos quais os clientes estão em atraso: é necessário identificar as razões pelas quais os clientes estão em atraso, pois isso pode ajudar a desenvolver estratégias mais eficazes de cobrança. Os motivos podem variar, desde problemas financeiros dos clientes até problemas com a qualidade dos produtos ou serviços prestados;

- Priorizar as ações de cobrança: nem todos os clientes em atraso têm a mesma importância para a empresa. Algumas contas são mais críticas do que outras e devem ser tratadas com maior prioridade. Por isso, é fundamental que as ações de cobrança sejam priorizadas com base na urgência e na importância de cada caso;

- Acompanhar e atualizar o status das contas a receber: etapa fundamental para manter a saúde financeira da empresa. Isso inclui verificar se os pagamentos foram recebidos dentro do prazo e se estão sendo registrados corretamente no sistema. Além disso, é preciso estar atento aos clientes que estão em atraso e tomar as medidas necessárias para resolver o problema;

- Garantir que as transações estejam sendo registradas corretamente e de forma consistente: é importante garantir que todas as transações estejam sendo registradas corretamente e de forma consistente. Isso inclui a atualização de informações sobre clientes, valores, datas de vencimento e pagamentos realizados. Um erro de registro pode levar a problemas futuros e prejudicar a saúde financeira da empresa.

Mas isso você com certeza já está calejado de saber. Na área estratégica, os profissionais devem possuir um pensamento crítico para buscar opções que fujam do habitual para lidar com desafios comuns.

Como lidar de forma efetiva com inadimplência, conciliação bancária e análise de crédito em contas a receber?

Há alguns problemas muito comuns no processo de contas a receber que podem determinar o sucesso ou fracasso financeiro da empresa. Como, então, lidar com essas dificuldades de forma efetiva, sem precisar “apagar o fogo” sempre que houver recorrência deles?

A Inadimplência pode ser combatida com a implementação de um processo de gestão de crédito efetivo, que inclui políticas claras de crédito e cobrança. Isso pode incluir a análise de dados financeiros e histórico de crédito do cliente antes da concessão de crédito, a definição de prazos de pagamento e limites de crédito adequados para cada cliente e a utilização de um processo de cobrança proativo que inclui lembretes de pagamento regulares e negociação de acordos de pagamento.

Além disso, é importante monitorar regularmente a inadimplência e identificar os motivos por trás dela. Por exemplo, pode ser necessário reavaliar as políticas de crédito, ou estabelecer um processo de recuperação de crédito mais efetivo, que inclui o envolvimento de terceiros, como agências de cobrança, para lidar com clientes problemáticos.

A conciliação bancária pode ser realizada com mais eficiência através da adoção de tecnologias de automação, que podem auxiliar na integração das informações bancárias com o sistema contábil. Isso ajuda a evitar erros e inconsistências na contabilidade, que podem causar problemas em longo prazo.

Por exemplo, a utilização de ferramentas de reconciliação bancária pode reduzir o tempo e o esforço manual necessários para conciliar as contas bancárias com o sistema contábil, ao mesmo tempo que oferece mais precisão e rapidez no processo.

Por fim, a análise de crédito pode ser feita de forma mais eficiente através da utilização de ferramentas de automação e inteligência artificial. Essas ferramentas podem fornecer uma análise mais precisa e detalhada do risco de crédito, levando em consideração uma variedade de fatores, como histórico de crédito, referências comerciais, informações financeiras e dados de mercado.

Essas informações podem ser utilizadas para estabelecer políticas de crédito mais efetivas e limites de crédito adequados para cada cliente, reduzindo o risco de inadimplência.

Você também pode se interessar por: Contas a Pagar: Como fazer uma gestão mais eficiente?

Quais são as melhores práticas para a gestão de contas a receber?

Para uma gestão eficaz das contas a receber, é essencial garantir que as faturas sejam pagas em dia para manter o fluxo de caixa adequado. No entanto, mesmo sabendo da tamanha importância, muitas empresas enfrentam desafios na gestão das contas a receber, o que pode levar a atrasos nos pagamentos e a uma série de outros problemas financeiros. Neste contexto, adotar as melhores práticas na gestão de contas a receber é fundamental para garantir a sustentabilidade financeira e o crescimento dos negócios. A seguir listamos algumas delas:

- Estabelecer políticas claras de crédito e cobrança: ter políticas claras de crédito e cobrança é essencial para estabelecer regras claras para seus clientes, evitando que haja problemas de pagamento. Definir limites de crédito, prazos de pagamento e políticas de descontos e juros é uma maneira de deixar claro quais são as expectativas e regras da empresa em relação ao pagamento.

- Monitorar regularmente as contas a receber: é importante monitorar regularmente as contas a receber para identificar quais clientes estão com pagamentos em atraso. Dessa forma, é possível agir rapidamente e implementar estratégias de cobrança adequadas antes que a situação piore.

- Oferecer múltiplas opções de pagamento aos clientes: oferecer múltiplas opções de pagamento aos clientes é uma maneira de facilitar o pagamento e reduzir os atrasos. É importante oferecer opções que sejam convenientes para os clientes, como cartões de crédito, débito em conta e transferências bancárias.

- Realizar análises de crédito rigorosas antes de estender o crédito aos clientes: realizar análises de crédito rigorosas é essencial antes de estender o crédito aos clientes. Isso ajuda a avaliar a capacidade financeira dos clientes e seu histórico de pagamentos, reduzindo o risco de inadimplência.

- Manter um relacionamento próximo com os clientes: manter um relacionamento próximo com os clientes é uma maneira de fornecer um bom atendimento e ser proativo em antecipar e resolver possíveis problemas. Isso ajuda a construir confiança e a manter um bom relacionamento com os clientes.

- Estabelecer um fundo de reserva para cobrir possíveis inadimplências e atrasos de pagamento: estabelecer um fundo de reserva é uma maneira de se preparar para possíveis inadimplências e atrasos de pagamento. Ter um fundo de reserva pode ajudar a minimizar os efeitos financeiros desses problemas.

- Automação dos processos de faturamento e cobrança: a automação dos processos de faturamento e cobrança é uma maneira de agilizar o processo e minimizar erros. Utilizar softwares de gestão financeira e emissão de boletos eletrônicos pode ajudar a garantir que as transações estejam sendo registradas corretamente e de forma consistente.

Principais indicadores de desempenho em contas a receber

Existem vários indicadores de desempenho que podem ser utilizados para monitorar a eficácia da gestão de contas a receber e eles dependem muito da realidade da empresa. Apesar dos principais indicadores utilizados serem a taxa de inadimplência, o índice de eficiência de cobrança e tempo médio de recebimento, indicamos 5 que podem fazer parte do dia a dia do financista:

- Taxa de inadimplência: é a proporção de contas em atraso em relação ao total de contas a receber. Uma alta taxa de inadimplência indica problemas na gestão de contas a receber, enquanto uma baixa taxa indica uma gestão eficaz.

- Tempo médio de recebimento: é o tempo médio necessário para que as contas a receber sejam pagas pelos clientes. Um tempo médio de recebimento muito longo pode indicar que a empresa está tendo dificuldades para cobrar seus clientes.

- Índice de eficiência de cobrança: é a proporção entre o valor das contas a receber e o valor efetivamente recuperado. Um índice baixo pode indicar que a empresa precisa melhorar suas estratégias de cobrança.

- Prazo médio de pagamento: é o tempo médio que a empresa leva para pagar suas próprias contas a pagar. Se esse prazo for maior do que o prazo médio de recebimento, a empresa pode ter dificuldades financeiras.

- Índice de turnover: é a proporção entre o valor das contas a receber e o faturamento anual da empresa. Um índice alto pode indicar que a empresa está concedendo crédito em excesso e assumindo riscos desnecessários.

Ao monitorar regularmente esses indicadores de desempenho, a empresa pode identificar problemas na gestão de contas a receber e implementar mudanças para melhorar sua eficácia. A pergunta que continua é: como, efetivamente, acompanhar esses indicadores quando existe uma grande base de dados para ser analisada?

Benefícios da automação em contas a receber

A automação de processos de contas a receber pode trazer diversos benefícios para as empresas, incluindo:

- Redução de erros: com a automação, há menos riscos de erros humanos, como duplicação de dados ou digitação incorreta de informações. Isso significa mais precisão e qualidade nos dados registrados, evitando retrabalhos e reduzindo custos com correções.

- Agilidade e eficiência: a automação dos processos de contas a receber permite que as tarefas sejam realizadas de forma mais rápida e eficiente, liberando os profissionais para se dedicarem a outras atividades estratégicas e de maior valor agregado para a empresa.

- Melhoria no relacionamento com o cliente: a automação possibilita o envio de lembretes e alertas automáticos para os clientes que estão em atraso com seus pagamentos, contribuindo para uma comunicação mais eficaz e transparente. Isso pode melhorar o relacionamento com os clientes e evitar conflitos desnecessários.

- Melhoria no fluxo de caixa: a automação dos processos de contas a receber pode ajudar a reduzir os prazos de recebimento e aumentar o fluxo de caixa da empresa. Com a possibilidade de emissão de boletos eletrônicos e outras formas de pagamento online, os clientes podem quitar suas dívidas com mais facilidade e agilidade, contribuindo para uma gestão financeira mais eficiente.

- Melhoria na análise de dados: a automação permite que os dados sejam coletados e armazenados de forma mais estruturada e organizada, facilitando a análise e a tomada de decisões com base em informações precisas e atualizadas. Isso pode contribuir para uma gestão mais estratégica das contas a receber e para a identificação de possíveis problemas ou oportunidades de melhoria.

Process Mining para Contas a Receber

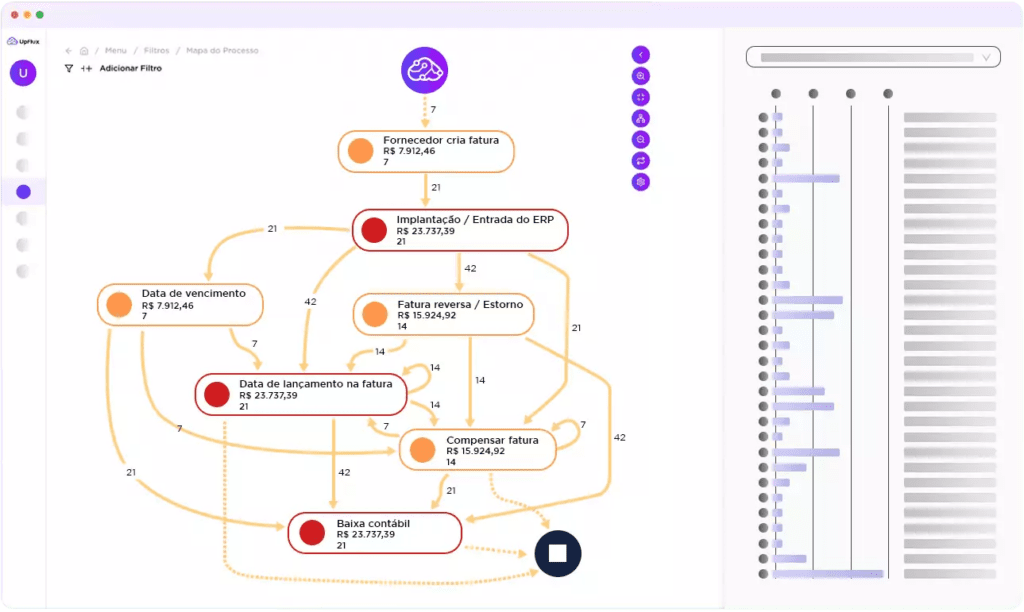

Process Mining é uma tecnologia que usa algoritmos para analisar os dados de eventos registrados em sistemas empresariais e descobrir padrões em processos de negócios.

A tecnologia, que utiliza inteligência artificial, pode ajudar as empresas a gerenciar melhor suas contas a receber, fornecendo insights valiosos sobre o processo e identificando oportunidades de melhoria. Com a implementação da tecnologia de Process Mining, as empresas podem ter diversos benefícios para a gestão financeira da empresa, tais como:

- Identificar erros e oportunidades de melhoria: Através da análise dos dados de contas a receber é possível identificar gargalos, refluxos e pontos fracos, assim como mapeia oportunidades de melhoria nos processos, tornando-os mais eficientes e eficazes.

- Prevenção de inadimplência: A análise dos padrões de pagamento dos clientes pode ajudar a prever a inadimplência e permitir que a empresa tome medidas preventivas para evitar perdas financeiras.

- Otimização do fluxo de caixa: Com a tecnologia de Process Mining, é possível monitorar e prever o fluxo de caixa com base nas informações de contas a receber, permitindo que a empresa tome decisões financeiras mais precisas e informadas.

- Redução de custos: A identificação de gargalos e oportunidades de melhoria nos processos pode reduzir os custos operacionais da empresa e otimizar os recursos financeiros.

- Melhoria do relacionamento com os clientes: Com a análise de padrões de comportamento dos clientes, a empresa pode personalizar sua abordagem de cobrança e melhorar o relacionamento com os clientes, aumentando a satisfação e lealdade dos mesmos.

- Cultura de análise de dados e indicadores: Com o Process Mining, você consegue simplificar a visualização dos dados dos seus processos, simplificando análises que seriam altamente complexar em função da grande quantidade de dados e informações.

A solução UpFlux Process Mining em contas a receber é uma excelente oportunidade para empresas que buscam aumentar a eficiência e eficácia de seus processos financeiros.

Você é responsável pelo processo de Contas a Receber, se identificou com os desafios citados e busca uma solução? Conheça mais sobre os benefícios da UpFlux Process Mining.